Liebe Leser,

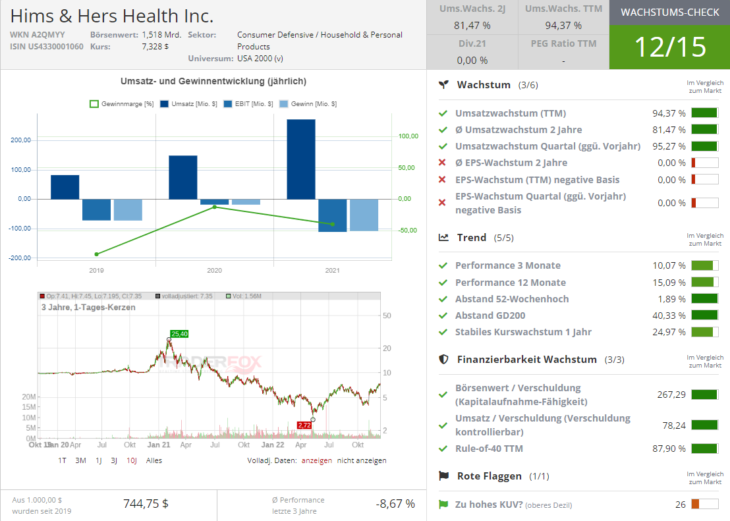

Anfang November haben wir uns die Aktie des Telemedizin-Nischen-Players Hims&Hers (HIMS) vor dem Hintergrund einer möglichen Rebound-Bewegung und der interessanten langfristigen Wachstumsperspektive sehr ausführlich angeschaut. Und nun kann man sagen, dass die Aktie sich als Volltreffer erwiesen hat. Der Wert hat sich wie erwartet entwickelt, ist in eine Erholungsbewegung übergegangen und steht mittlerweile am Big-Picture-Breakout-Niveau zum neuen Jahreshoch.

An dieser Stelle muss man Trading/technisch anmerken, dass die Aktie sich nun im Bereich eines starken Widerstands befindet, weswegen konservative Trader eher zur partiellen Gewinnmitnahme tendieren sollten, wobei eine jede weitere mögliche charttechnischen Korrektur weiterhin als eine sehr interessante Einstiegschance betrachtet werden sollte.

Trend-technisch bleibt die Story weiterhin vollkommen intakt. Telefon- oder Videokonferenzen beim Arzt, Ferndiagnose, dank der schnellen Datenübertragungsrate, den fortgeschrittenen Diagnosesensoren und effektiven Einwegtests sowie eine womöglich lebensrettende Überwachung wichtiger Körperfunktionen im Fall einer schweren Erkrankung via Wearables - all das wird bereits in das moderne Leben integriert und die Tendenz ist weiterhin steigend. Als globaler Wachstumstreiber fungiert hier primär der demographische Wandel, zudem kommt noch ein sehr interessanter Aspekt der Einkommensverteilung und des allgemeinen Wohlstands und natürlich der technologische Fortschritt und die damit verbundene Digitalisierung. Das Alles bilden ein sehr schönes Fundament, auf dem zahlreiche Telemedizin-Anbieter schon bald ihr Geschäft aufbauen werden._1.png)

https://viz.traderfox.com/peer-group-tabelle/US03044L1052/XNYS/american-well-corp/aktien-19583388-15155034-16600465-2892362

Hims&Hers Health (HIMS) hat seinerseits im aktuellen Berichtssaison mit einer positiven Entwicklung überzeugt, weswegen die Aktie auch angesprungen war. Das Unternehmen ist eine multidisziplinäre Telemedizinplattform, die Verbraucher mit zugelassenen medizinischen Fachkräften verbindet und ihnen den Zugang zu hochwertiger medizinischer Versorgung für zahlreiche Erkrankungen im Zusammenhang mit psychischer Gesundheit, sexueller Gesundheit, Dermatologie, Primärversorgung und mehr ermöglicht.

Und wie der Konzern damals mitteilte, stieg der Q3-Umsatz im Vergleich zum Vorjahreswert um 95,3 % auf 144,8 Mio. USD (Konsens: 130,34 Mio. USD). Das EPS von -0,09 USD fiel ebenfalls besser als die erwarteten -0,10 USD aus. Positiv anzumerken, ist die Tatsache, dass HIMS weiterhin dynamisch wächst. So hat man in der vergangenen Q-Periode mehr als 100.000 neue Net-Subscriptions verzeichnet, wobei sich die Gesamtzahl von HIMS-Nutzern im Vergleich zum Vorjahreswert um 80 % auf 991.000 User erhöhte. Und damit ist man weiter auf Wachstumskurs.

Im aktuellen Telemedizin-Update blicken wir aber Richtung der Aktie des Unternehmens Doximity (DOCS). Diese ist charttechnisch ebenfalls angeschlagen, hat aber eine sehr aussichtsreiche Erholungsbewegung gestartet, die aber im Gegensatz zu HIMS noch nicht an das aktuelle Jahreshoch herangelaufen ist. Ähnlich ist hier auch die Situation mit dem Primär-Impuls, denn auch er kam von den starken Quartalszahlen der abgelaufenen Berichtssaison.

Wie der Konzern meldete, stieg der Q3-Umsatz im Vergleich zum Vorjahreswert um 29 % auf 102,2 Mio. USD (Konsens: 100,12 Mio. USD). Das EPS von 0,17 USD fiel ebenfalls besser als die erwarteten 0,15 USD aus. Für FY22 erwartet man nun einen Umsatz im Bereich von 424-432 Mio. USD (Kosens: 426,36 Mio. USD), bei einem EBITDA von 178-186 Mio. USD. Dazu hat das Konzernmanagement auch ein frische Aktienrückkaufsprogramm i.H.v. 70 Mio. USD angekündigt, was zuversichtlich stimmte. Die Analysten haben das erreichte Resultat honoriert und ihre Kursziele auf bis zu 44 USD (Wells Fargo) angehoben.

Doximity wird im Wesentlichen als eine Art LinkedIn für Ärzte angesehen. Das liegt daran, dass das Unternehmen eine Plattform betreibt, die 80 % der Ärzte, mehr als 50 % der praktizierenden Krankenschwestern und Sanitäter und mehr als 90% der US-amerikanischen Medizinabsolventen in den USA miteinander verbindet. Der Konzern ist in drei Segmenten tätig: Marketing Solutions, Hiring Solutions und Telehealth Solutions. Mehr als 80 % des Umsatzes von Doximity stammen aus dem Verkauf von Abonnements an Pharmaunternehmen und Gesundheitssysteme, die es den Kunden ermöglichen, ihre Produkte und Dienstleistungen bei Ärzten zu bewerben.

Telemedizin ist jedoch auch für Doximity zu einem wachsenden Markt geworden. Das Unternehmen verfügt mittlerweile über zwei Telemedizinprodukte - eine kostenlose Version mit eingeschränkter Funktionalität und eine erweiterte Version auf Unternehmensebene, die im Mai 2020 eingeführt wurde. Heute hat Doximity mehr als 370.000 aktive Telemedizinanbieter. Mehr als 150 Krankenhäuser und Gesundheitssysteme nutzen das Telemedizinprodukt Doximity Dialer Enterprise. Als Wachstumstreiber fungiert hier im Wesentlichen die steigende Akzeptanz gegenüber den Telemedizin-Lösungen. Doch wichtig ist auch der technologische Fortschritt, der diese Interkonnektivität erst möglich macht.

Was die Wachstumsperspektiven angeht, so muss man hier Folgendes anmerken. Während die Möglichkeiten, die Nutzerbasis in den USA zu erweitern, aufgrund von hohen Durchdringungsraten unter medizinischen Fachkräften begrenzt sind, hat Doximity durchaus das Potenzial für eine Expansion. Durch die Einführung neuer Produkte hat das Unternehmen seinen gesamten adressierbaren Markt ständig erweitert, dessen Größe derzeit auf rund 18,5 Mrd. USD geschätzt wird. Sollte DOCS also seine FY22-Prognoseerwartung aus Q3 erfüllen und beim Jahresumsatz ein Niveau von rund 424-432 Mio. USD erreichen, so würde dies lediglich 2,5 % das gesamte adressierbare Markten darstellen, was eine gewisse Wachstumsfantasie weckt.

Die besten Chancen zur Marktdurchdringung hat man wohl im Segment Marketing Solutions, in dem Doximity die Produkte seiner Kunden aus der Pharmaindustrie bewirbt. Und ja, der Konzern kann schon heute mit einer steigenden Popularität dieser Business-Richtung punkten. Zu seinen Kunden gehören mittlerweile 20 führende Krankenhäuser und Hersteller von pharmazeutischen Produkten. Die Expansionsmöglichkeiten bleiben dabei weiterhin hoch, da nur vier Großkunden (mit einem Umsatz von mehr als 100 Mio. USD) mehr als 50 % ihres Marketingbudgets für Doximity ausgeben. Und angesichts der steigenden Plattformpopularität und vor dem Hintergrund des anhaltenden Marktwachstums dürfte ihre Anzahl zukünftig wachsen.

Die angesprochenen Telemedizin-Lösungen haben ebenfalls das Potenzial, langfristig zu einer wichtigen Umsatzquelle für Doximity aufzusteigen. Laut Grand View Research wird der US-Telemedizinmarkt bis 2028 mit einer durchschnittlichen jährlichen Rate (CAGR) von etwa 44,4 % wachsen und am Ende des Prognosezeitraums die beachtenswerte Marke von 300 Mrd. USD überschreiten. Und so wäre es möglich, dass auch DOCS in dieser Nische eine Stellung beziehen kann..png)

Innerhalb des Telemedizin-Segments konkurriert Doximity mit Unternehmen wie Teladoc Health (TDOC) und Amwell (AMWL), die wir schon in früheren Updates thematisiert haben. Im Gegensatz zu anderen Akteuren hat DOCS jedoch eine Reihe von Wettbewerbsvorteilen. Erstens verfügt das Unternehmen über eine große Nutzerbasis von medizinischen Fachleuten, die die Plattform aktiv nutzen, um mit Patienten zu interagieren. Und genau dadurch entsteht ein einzigartiger Leistungsstarker und sehr spezifischer Netzwerkeffekt.

Wie bereits erwähnt, sind die meisten medizinischen Fachkräfte in den USA Doximity-Nutzer. Die Plattform wird zunehmend auch von Personalvermittlern, aber auch von Ärzten genutzt, die ihren Patienten Telemedizin-Services anbieten möchten. Auf diese Weise hat DOCS schon heute eine kritisch wichtige Infrastruktur für soziale Interaktionen in der Gesundheitsbranche geschaffen, und so wird das bereits vorhandene und zukünftige medizinische Fachpersonal Branchen-technisch dazu gezwungen, der Plattform beitreten, um mit Kollegen und Kunden zusammenzuarbeiten.

Infolgedessen hat sich das Unternehmen einen leistungsstarken Netzwerkeffekt gesichert, der einen Burggrabencharakter aufweist. Und so ist es schon fast vorprogrammiert, dass Doximity-Wachstumsbasis weiter kontinuierlich wachsen wird.

Zweitens ist Doximity ein margenstarkes Unternehmen, das einen enormen Cashflow generiert. Dadurch ist das Unternehmen Profitabel und ist in der Lage, sein Wachstum unabhängig zu finanzieren.

Zu erwähnen bleibt lediglich, dass Doximity keine direkten Konkurrenten hat, aber verschiedene Segmente und Funktionen der Plattform überschneiden sich mit den Aktivitäten von Unternehmen wie Teladoc Health, Zoom Video Communications, Twitter und Meta Platforms. Und dies ist ebenfalls ein Vorteil.

Was mich persönlich angeht, so neige ich dazu, Doximity insgesamt als unterbewertet zu betrachten. Die Risiken muss man aber weiterhin im Hinterkopf behalten: Die Wachstumsverlangsamung, angetrieben durch geringere Werbeausgaben der Pharmaunternehmen, könnten bspw. kurz-/mittelfristig zu einem weiteren Rückgang der Aktien führen. Gleichzeitig besteht hier die Gefahr eines verstärkten Wettbewerbs durch Unternehmen wie LinkedIn im Bereich Social Interactions und Teladoc im Bereich der Telemedizin. Dies wäre aber erst in der Zukunft ein wichtiges Thema.

Zu diesen Zeitpunkt sieht es insgesamt danach aus, dass das integrierte Angebot von Doximity dem Unternehmen eine starke Wettbewerbsposition verleiht, was auch in gute Zahlen und entsprechende Kursanstiege münden dürfte.