Liebe Leser,

Ende Juni haben wir uns Öl-Stocks aus dem Offshore-Bohrer-Segment angeschaut und eine These aufgestellt, dass diese vor dem Hintergrund einer steigenden Nachfrage und der Aussicht auf einen steigenden Öl-Preis Richtung Ende 2023/24 sehr gute Chancen zur Outperformance hätten. Und so wie es aussieht, wird diese Annahme nun an der Börse gespielt. Kennzeichnend dafür ist die Entwicklung bei der Aktie von Tidewater (TDW), die Ende der vergangenen Woche einen dynamischen Breakout auf ein neues Jahreshoch schaffte und somit ein frisches Trend-Folge-Long-Signal generierte. Gleichzeitig sahen wir aber auch sehr schöne charttechnische Signale bei den explizit thematisierten Stocks wie Valaris (VAL), Schlumberger (SLB), Noble (NE), Transocean (RIG) etc., weswegen wir das Thema Ölfelddienstleister heute erneut aufgreifen werden.

Die Bohraktivitäten steigen

Die Coronavirus-Pandemie hat zu einem starken Einbruch der Erdölnachfrage geführt, was die Unternehmen des Erdölsektors dazu veranlasst hat, ihre Investitionen in die Erkundung neuer Felder und ihre Bohraktivitäten erheblich einzuschränken. Seit Ende 2020 zeichnet sich jedoch eine Erholung der Bohraktivitäten ab. Doch diese verlaufen angesichts des niedrigeren Öl-Preises sehr schleppend und befinden sich immer noch sehr weit unter dem Niveau von 2019. Denn die Ölkonzerne haben ja erst in den letzten zwei Jahren wieder damit begonnen, ihre Investitionsausgaben (CAPEX) zu erhöhen. Die Analysten gehen davon aus, dass sich dieser Trend fortsetzen wird, wobei bis 2025 die Investitionen in Exploration und Produktion im Vergleich zu 2022 um 20 % auf 597 Mrd. USD steigen werden. Es besteht also weiterhin der enorme Nachholbedarf, was gerade Ölfelddienstleister Richtung 2024 noch besser ins Spiel bringen würde.

OPEC+ Politik ist der Katalysator für den höheren Öl-Preis

Eine weitere Ursache für die hohen Ölpreise Richtung 2024 ist die anhaltende Angebotsbeschränkung durch die OPEC+. Und in diesem Sinne haben wir es mit dem kapitalistischen Gedanken zu tun. Die OPEC+ Länder verlieren ja Geld, wenn der Öl-Preis niedrig ist. Und so ist es in ihrem Interesse, die Ölfördermenge entsprechend zu kürzen, um somit ein leichtes Angebotsdefizit zu provozieren, was den Öl-Preis nach oben schieben dürfte. Dazu kommt auch die Nachricht, dass Saudi-Arabien seine einseitige Kürzung der Ölproduktion um einen Monat verlängern wird, um das Angebot unter Kontrolle zu halten, auch wenn der Markt voraussichtlich angespannt sein wird.

Exploration und Produktion sind sehr profitabel

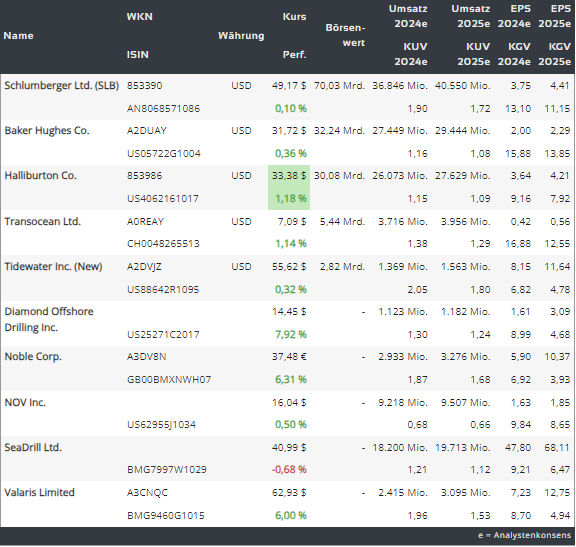

Ölfeld-Serviceunternehmen wie SLB und HAL verdienen auf allen drei Ebenen, aber am profitabelsten ist für sie die Exploration und Produktion. Und genau an diesem Zeitpunkt (Ausbau der Öl-Förderung weltweit und v.a. in den USA) scheinen wir uns derzeit zu befinden. Erinnern Sie sich noch an die im vergangenen Jahr enorm gestiegenen Gewinne bei den Öl-BigCaps wie Chervon, Exxon und Co.? Genau diese Gewinne werden schon bald dafür sorgen, dass diese Unternehmen anfangen, deutlich mehr in die Exploration, Ausbau und Effizienz zu investieren. Und da im Vordergrund mittlerweile die Effizienz und Gewinnsteigerung stehen dürften, wären sie auch nicht abgeneigt, den Digitalisierungsgrad der Öl-Förderung zu erhöhen. Und so gelangen wir auch schon zur heutigen Übersicht von Aktie, die man im Rahmen des sog. Ölfelddienstleister-Trends Richtung 2024 im Blick haben solle.

https://viz.traderfox.com/peer-group-tabelle/AN8068571086/DI/schlumberger-ltd-slb/aktien-22789400-26432874-27073151-7871094-20578442-67328-22561078-4068436-4279525

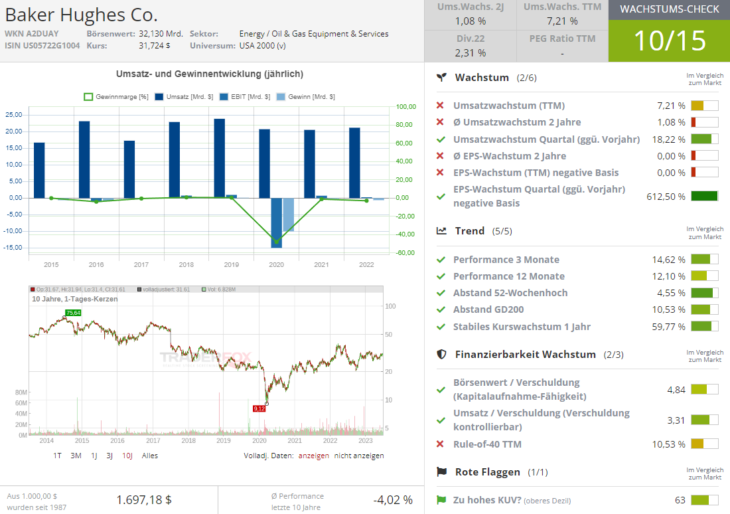

Die Nummer zwei nach Schlumberger (SLB)

Den Anfang macht heute die Aktie von Baker Hughes (BKR) - nach Marktkapitalisierung die Nummer zwei nach Schlumberger (SLB), dessen Aktie wir im letzten Update uns etwas genauer angeschaut haben. Das Unternehmen bietet ein Portfolio von Technologien und Dienstleistungen für die Energie- und industrielle Wertschöpfungskette weltweit. Es operiert in zwei Segmenten: Oilfield Services & Equipment und Industrial & Energy Technology. Explizit geht es um Explorations-, Bohr-, Wireline-, Evaluierungs-, Fertigstellungs-, Produktions- und Interventionsdienstleistungen, sowie Druckpumpensysteme, Ölfeld- und Industriechemikalien etc. Darüber hinaus bietet das Unternehmen Ausrüstung und zugehörige Dienstleistungen für mechanische Antriebs-, Kompressions- und Stromerzeugungsanwendungen in der Öl- und Gasindustrie an.

Das Produktportfolio…

…umfasst Pumpen, Kompressoren und schlüsselfertige Lösungen, Ventile, aber auch sensorbasierte Prozessmessung, Zustandsüberwachung sowie Inspektion-Services. Damit bedient das Unternehmen Upstream-, Midstream-, Downstream-, Onshore-, Offshore- und Industriekunden. Es ist also ein typischer Ölfelddienstleister, mit dem man potenziell den Ausbau der US-amerikanischen Öl-Förderung auf der Seiter einer Infrastrukturanbieters spielen könnte.

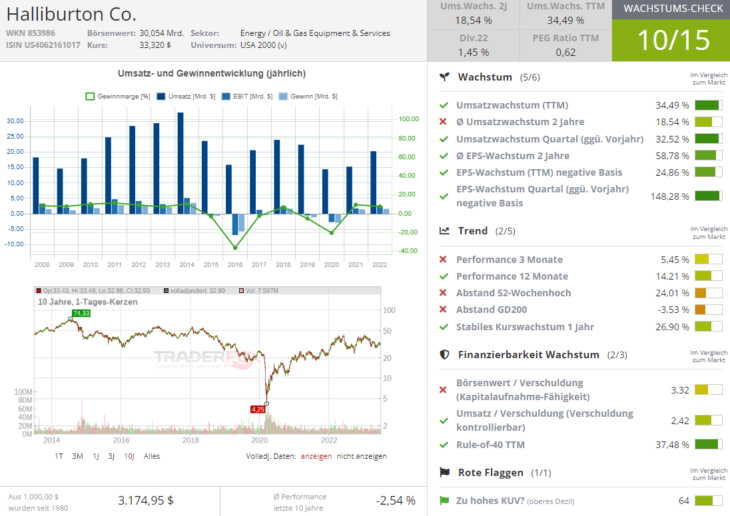

Das Drittgrößte Unternehmen der Branche

Die Nummer zwei ist heute die Aktie des drittgrößten Ölfelddienstleisters Halliburton (HAL). Und dieser Konzern besteht im Großen und Ganzen aus zwei vollwertigen Segmenten. Einerseits ist es der Bau der Öl-Förderinfrastruktur und der dazu gehörige Öl-Förderung-Prozess. Das Segment umfasst also Dienstleistungen für die technologische Unterstützung Öl-Bohrer direkt Vorort, die sich mit der Inbetriebnahme von Bohrlöchern, der Verbesserung der Produktionseffizienz etc. beschäftigen. Damit erwirtschaftet die Gesellschaft rund 57 % der Gesamtumsätze. Das zweite Segment beschäftigt sich mit der eigentlichen Öl-Exploration, Bewertung von Potenzialen, Projektmanagement, Softwareausstattung von Bohranlagen, Einsatz von Chemikalien und Bohrungen. Auf diese Sparte entfallen dann die restlichen 43 % der Gesamtumsätze. Im geografischen Sinne ist das Unternehmen zwar gut diversifiziert, doch der größte geografische Umsatz wird mit 42 % in Nordamerika und explizit in den USA realisiert.

GreenEnergy-Beimischung

Die heutige Nummer drei ist die Aktie von NOV (NOV). Das Unternehmen entwickelt, konstruiert, fertigt und vertreibt Systeme, Komponenten und Produkte für Öl- und Gasbohrungen und -produktionen sowie für industrielle und erneuerbare Energien weltweit. NOV ist drei Segmenten tätig: Wellbore Technologies, Completion & Production Solutions und Rig Technologies. Was die Umsatzverteilung angeht, so ist sie in allen drei Segmenten mehr oder weniger gleich.

- Wellbore Technologies bietet die Ausrüstung, Technologie und Dienstleistungen an, die zur Maximierung der Effizienz und Wirtschaftlichkeit von Öl- und Gasbohrungen erforderlich sind. Das Segment Wellbore Technologies berücksichtigt alles, was direkt mit dem Bohrloch zu tun hat: Bohrgestänge, Bohrkronen, Instrumente, Beschichtungsdienstleistungen usw

- Completion & Production Solutions, bietet Lösungen zur Stimulierung der Öl- und Gasproduktion durch Hydraulic Fracturing und Injektionseinheiten zur Erhöhung des Bohrlochdrucks. Darüber hinaus bietet das Unternehmen in diesem Geschäftsbereich Dienstleistungen im Bereich der Brunnenkonservierung an.

- Rig Technologies, konzentrieren sich auf Bohranlagen. NOV vertreibt integrierte Onshore- und Offshore-Bohrsysteme, Fundamente, Bohrtürme, Masten, Pumpen usw. und bietet eine Vielzahl von Inbetriebnahmedienstleistungen an. Darüber hinaus ist es erwähnenswert, dass NOV über Rig Technologies auch die Hauptkomponenten der Ausrüstung für Installationsschiffe von Offshore-Windparks herstellt, womit man eine leichte GreenEnergy-Story-Beimischung bekommt.

Das Wachstumspotenzial

Dank dem günstigen politischen Momentum befindet sich die Welt derzeit in einem Übergang zu ökologisch nachhaltigen Energiequellen (Energiewende), und daher hat NOV beschlossen, seine Erfahrung zu nutzen, um sich an Offshore-Erzeugungsprojekten zu beteiligen. Für den Bau von Ölplattformen und Offshore-Windparks werden ähnliche Technologien benötigt, um Fundamente zu installieren, Seekabel zu verlegen und verschiedene Komponenten an den Installationsort zu liefern. NOV verfügt über umfangreiche Erfahrung im Offshore-Betrieb und nutzt diese beim Bau von Windparks. Am Ende des 4. Quartals 2022 machte dieser Bereich etwa 5 % des Umsatzes des Unternehmens aus, doch genau dieser Umsatz-Anteil könnte zukünftig ein dank dem voranschreitenden GreenEnergy-Trend ein sehr schnelles Wachstum zeigen.

Der Offshore-Player

Schließlich ist es heute die Aktie von Tidewater (TDW), die Ende der vergangenen Woche einen dynamischen Breakout auf ein neues Jahreshoch schaffte und somit ein frisches Trendfolge-Long-signal generierte. Zu den von Tidewater angebotenen Dienstleistungen gehören das Verschleppen von mobilen Offshore-Bohreinheiten und die Handhabung von Ankern sowie der Transport von Versorgungsgütern und Personal, die für Bohr-, Workover- und Produktionsaktivitäten erforderlich sind. Zu den größten Kunden zählen bekannte Namen wie Chevron und Saudi Aramco. Die aktive Offshore-Support-Schiffsflotte besteht dabei hauptsächlich aus unternehmenseigenen Schiffen mit Ankerziehschleppern (AHTSs) und Plattformversorgungsschiffen (PSVs). Diese werden auch Offshore-Versorgungsschiffen (OSV) genannt. Das Unternehmen zählt zu den größten Betreibern solcher Flotten.

Fazit

Was uns angeht, so präferieren wird in diesem Trend v.a. die Aktien von Schlumberger (SLB) und Hallinurton (HAL), wobei der Unterschied zwischen den beiden BigCap-Unternehmen wirklich minimal ist.

Im Fall einer Offshore-Nischen-Positionierung wären aber die Aktien von Tidewater (TDW), Valaris (VAL) etc. ebenfalls eine sehr interessante Alternative. Das Wichtigste schein zu diesem Zeitpunkt das Momentum zu sein, der den angeschlagenen Öl-Preis schon bald in eine Rebound-Bewegung versetzen dürfte. Und in dieser Hinsicht bin ich mir relativ sicher, dass wir so eine Bewegung Richtung Ende des Jahres erleben werden.