Liebe Leser,

der Öl-Preis Marke Brent kam in den vergangenen Wochen signifikant runter, was zahlreiche Öl-Stocks entsprechend unter Druck bringt. Gespielt wird hier die Story rund um eine mögliche harte Rezession nicht nur in der EU, sondern auch in den USA, wobei die Nachfrage nach Öl- und Öl-Produkten signifikant sinken dürfte. Dazu kommt die harte Zero-Covid-Politik in China, weswegen das Land immer noch nicht in das ersehnte Repenning übergehen kann und die Nachricht über US-amerikanische Sanktionslockerungen gegen Öl aus Venezuela, was dazu führen dürfte, dass die USA im Gegensatz zu der EU die aktuelle Energiekrise deutlich schneller und schmerzloser überwinden werden..png)

Zuversichtlich, im Sinne eines leichten Optimismus, stimmen auch die Meldungen aus der EU. So haben sich bspw. Deutschland und Katar auf einen 15-Jahre-Vertrag geeinigt, wonach die Nation im Nahen Osten Deutschland mit bis zu 2 Millionen Tonnen verflüssigtem Erdgas (LNG) pro Jahr beliefern würde. Katars Energieminister Saad Al-Kaabi kündigte an, dass das Abkommen 2026 in Kraft treten werde. Gleichzeitig fügte er hinzu, dass das LNG von der US-amerikanischen Firma ConocoPhillips (COP), deren Aktie wir schon oft in unseren Energieupdates favorisiert haben, geliefert werde. Diese Gasmenge wird zukünftig zwar kaum ausreichen, um russische Gas-Importe via Pipelines zu ersetzen, dennoch reicht diese Meldung im Großen und Ganzen für eine temporäre populistische Entspannung, sodass sich auch der Gas-Preis in der EU weiterhin auf einem deutlich tieferen Niveau befindet.

Was bei dieser Story nicht berücksichtig wird und uns gleichzeitig eine Chance bietet, ist die Annahme, dass die konjunkturelle Abschwächung sowohl in den USA als auch in der EU milder als befürchtet ausfallen wird. Gleichzeitig wäre es möglich, dass bspw. China vor dem Hintergrund angelaufener Proteste gegen die harte Lockdown-Politik den Umgang mit dem Corona-Virus ändert und endlich in eine wirtschaftliche Reopening-Phase übergeht. Das Alles würde selbstverständlich die Nachfrage nach Energieressourcen wie Öl- und Gas signifikant steigern. Und da der aktuelle Anstieg der Fördermengen immer noch sehr moderat verläuft, wäre es möglich, dass Ölkonzerne vor einem neuen Aufschwung stehen. Genau deswegen stellt die aktuelle Korrektur im Öl- und Gas-Sektor eine sehr plausible Re-Entry-Chance mit einem günstigen CRV dar.

Dieser Meinung sind offenbar auch einige Branchen-Insider, weswegen wir in den vergangenen Monaten/Wochen signifikante Insider-Käufe u.a. bei Firmen wie Exxon Mobile (XOM), Tidewater Inc. (TDW), Energy Transfers (ET) etc. gesehen haben.

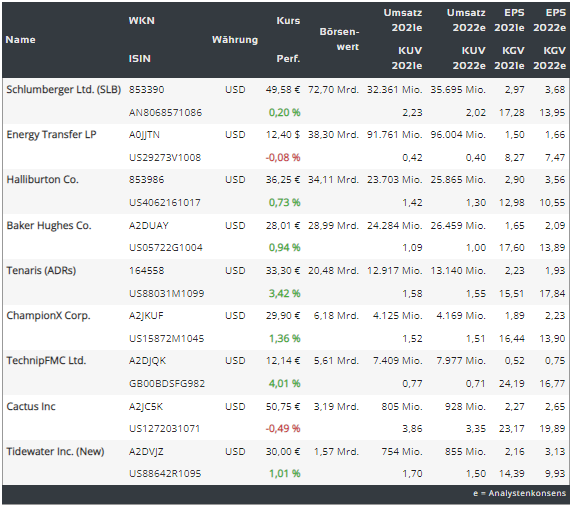

Über die Aktien der Öl-Riesen Exxon Mobil (XOM), Conoco Phillips (COP) etc. muss man nicht viel erzählen. Diese Unternehmen haben in den vergangenen Monaten eine phänomenale Rally-Phase absolviert und notieren derzeit knapp unter den aktuellen Allzeithochs. Deutlich interessanter aus fundamentaler Sicht ist jetzt die Aktie von Energy Transfers (ET). Mit einem KGVe22 von etwa 8,4 scheint man im Vergleich zu COP, XOM und Co. deutlich günstiger zu sein. Gleichzeitig gehört man zu der Nische der sog. Pipeline-Stocks, was zusätzliche Wachstumspotenziale im Fall eines massiven Ausbaus der US-amerikanischen Öl-Förderung bedeuten könnte.

https://viz.traderfox.com/peer-group-tabelle/US4062161017/LS/halliburton-co/aktien-4057646-5521185-13450505-21116-3507104-59991-7871729-4279478

Der mit rund 38,33 Mrd. USD kapitalisierte Konzern Energy Transfers (ET) ist eines der größten Energieunternehmen im Bereich Öl- und Gastransport in Nordamerika. Das Unternehmen besitzt mehr als 190.000 km Pipelines und der dazu gehörigen Energieinfrastruktur in 41 US-Bundesstaaten und Kanada. Die Aktivitäten des Unternehmens gliedern sich in folgende Segmente auf:

1. ) Inländischer Transport und Speicherung von Erdgas. Das Segment umfasst Dienstleistungen für den Transport von Erdgas von anderen Hauptpipelines, Speichern und Sammelsystemen zu industriellen Endverbrauchern, Speicheranlagen, Versorgungsunternehmen, Stromerzeugern und anderen Pipelines Dritter. Der Anteil des Segments lag Ende 2021 bei 27 %.

2.) Interstate-Transport und Lagerung-Segment umfasst Dienstleistungen für den Transport von Erdgas von Versorgungsquellen, einschließlich anderer Rohrleitungen, Speicheranlagen und Sammelsysteme zu industriellen Endverbrauchern und anderen Rohrleitungen. Der Anteil des Segments lag Ende 2021 bei 12 %.

3.) Transport, Lagerung, Marketing. Umfasst Aktivitäten für die Sammlung, Kompression, Verarbeitung, Speicherung und den Transport von Erdgas. Der Anteil des Segments lag Ende 2021 bei 14 %.

4.) Transport, Lagerung, Sammlung und Verkauf von LNG. Hier geht es hauptsächlich um das Management von LNG-Pipelines, LNG- und Propanfraktionierungsanlagen, LNG-Speicheranlagen. Der Anteil des Segments lag Ende 2021 bei 22 %.

5.) Transport und Wartung von Rohöl. In diesem Segment werden Pipeline- und LKW-Operationen abgewickelt, sowie andere Dienstleistungen auf den Rohölmärkten angeboten. Der Anteil des Segments lag Ende 2021 bei 16 %.

6.) Investition in Sunoco. Energy Transfer ist mit 35 % beteiligt. Sunoco betreibt etwa 10.000 Tankstellen und Geschäfte im Osten der Vereinigten Staaten. Der Anteil des Segments lag Ende 2021 bei 6 %.

7.) Investitionen in USA Compression Partners (USAC). Dies ist ein Gaskompressionsunternehmen in Delaware. Der Anteil des Segments lag Ende 2021 bei 3 %.

8.) Andere. Hier verbergen sich Operationen für den Verkauf von Erdgas, Verdichtung von Erdgas, Investitionen in Kohleunternehmen, Operationen in Kanada für die Sammlung und Verarbeitung von Erdgas. Der Anteil des Segments lag Ende 2021 bei unter 1 %.

Wie man also sehr gut beobachten kann, ist der Konzern Branchen-spezifisch gut diversifiziert, was tatsächlich zuversichtlich stimmt.

Performance-technisch stimmt die Entwicklung ebenfalls. Ende 2021 stieg der Umsatz um 73,06 % auf 67,4 Mrd. USD, da die Kosten der verkauften Produkte um fast 100 % gestiegen sind. Die operativen Aufwendungen des Unternehmens stiegen lediglich um 11 % auf 3,5 Mrd. USD, wobei die Abschreibungen sich um 4 % auf 3,8 Mrd. USD erhöhten.

Und dies mündete logischerweise in die bessere Profitabilität. Der größte Anstieg des EBITDA wurde in den Segmenten inländischer Transport und Speicherung von Erdgas (+ 304 %) verzeichnet. Gleichzeitig verzeichnete das Unternehmen einen 10%igen Rückgang in den Segmenten: Interstate-Transporte und Lagerung sowie Transport und Rohöldienstleistungen. Der Betriebsgewinn stieg aufgrund des Umsatzwachstums um 195 % auf 8,7 Mrd. USD, wobei die Gewinnmarge sich auf 13,04 % verbesserte. Und so wurde das Konzernergebnis um mehr als das 46-fache auf 6,6 Mrd. USD gesteigert, wobei der Free Cashflow sich auf 8,51 Mrd. USD mehr als verdoppelte.

Die Tendenz für 2022 beliebt weiterhin positiv, was man zuletzt an den soliden Q3-Zahlen gesehen hat. Der Q3-Umsatz stieg im Vergleich zum Vorjahreswert um 37,7 % auf 22,94 Mrd. USD (Konsens: 24,04 Mrd. USD). Das EPS verbesserte sich im gleichen Zeitraum von 0,20 auf 0,29 USD und fiel ebenfalls schwächer als die vom Konsens erwarteten 0,37 USD aus.

Interessanterweise hat es den ET-Chairman Kelcy L. Warren im November nicht davon abgehalten, einen weiteren signifikanten Insider-Kauf zu tätigen. Und so summieren sich seine Investments in Energy Transfers auf rund 37,2 Mio. USD, oder 55.578.477 Aktien-Anteile. Für 2022 erwartet das Unternehmen Investitionen im Bereich von 1,6-1,9 Mrd. USD und dies ist mehr als 2021, was auf Expansions-Ambitionen hindeutet. Das bereinigte EBITDA wird voraussichtlich zwischen 11,8 und 12,2 Mrd. USD liegen.

Diese Annahme wird umso plausibler, je länger der Investment-Horizont wird. Da Europa in den kommenden Jahren erheblich investieren muss, um mehr LNG zu erhalten, um seine vorherige Abhängigkeit von russischem Gas dauerhaft zu ersetzen (auf eine US-amerikanische auszutauschen), ist es logisch anzunehmen, dass die US-LNG-Exportvolumina weiterhin signifikant wachsen wird. Und so sehen alle, in dieser Nische angesiedelten Unternehmen, für den Rest dieses Jahrzehnts gut positioniert zu sein, um davon zu profitieren.

Was die USA angeht, so werden sie auch weiterhin eine erhebliche Menge an heimischem Gas und Öl sowie Raffinerieprodukten benötigen, weswegen die Nachfrage weiter, trotz des angelaufenen Ausbaus hoch bleiben wird, was in höhere Öl- und Gas-Preise mündet.

So ergibt sich hier eine spannende mittel- bis langfristige These, dass man die aktuelle Sektor-Schwäche eher als eine interessanten Re-Entry-Chance betrachten sollte, zumal einige Öl- und Gas-Konzerne, wie thematisierte Energy Transfers, ansehnliche Dividende zahlen.

Und, ja, in Anbetracht einer günstigeren Bewertung, wäre die Aktie des Pipeline-Unternehmens Energy Transfers (ET) vermutlich keine schlechte Idee für eine mittel- bis langfristige Depot-Beimischung aus dem Öl- und Gas-Segment.