Liebe Leser,

das Ende der zweiten Frühlingswoche fiel sehr turbulent aus. Der überraschende Zusammenbruch der Krypto-Bank Silvergate (SI) und der Fallout bei der auf Risikokapital für die Technologiebranche spezialisierten Silicon Valley Bank (SIVB) belasteten auch die wichtigste Kryptowährung der Welt, Bitcoin (BTC), sodass der Kurs teilweise auf unter die Marke von 20.000 USD pro 1 Bitcoin sank. An den Börsen griffen die Sorgen auch auf traditionelle Banken über, deren Aktienkurse erheblich unter Druck gerieten. Hintergrund sind die Befürchtungen, dass es wegen den deutlich gestiegenen Zinsen könnte es zunehmend zu Kreditausfällen kommen, was die Geldhäuser belasten würde.

Gleichzeitig kamen auch die Sorgen rund um einen bevorstehenden Bank-Run auf, was die Situation zusätzlich elektrisierte. Und so fing man immer mehr Parallelen zu der Banken-Krise aus dem Jahr 2008 zu ziehen, was die Verunsicherung verstärkte.

Der logische Gewinner der psychologischen Verunsicherung, war logischerweise Gold, zumal sich das Chart-technische CRV in den vergangenen Wochen sehr stark verbessert hat. Gold als Anlageklasse hat zwar in den vergangenen Jahren ihren Glanz verloren und das, obwohl die wirtschaftlichen Voraussetzungen für eine Aufwärtsbewegung mehr als vorhanden waren. Doch nun, vor dem Hintergrund einer möglichen Wiederholung der Banken-Krise aus dem Jahr 2008 suchen die Investoren fieberhaft nach Möglichkeiten, ihr Geld in einen "sicheren Hafen" zu verlagern und Gold, sowie Gold-Stocks sind in solchen Zeiten immer die erste Wahl._1.png)

Immerhin war der Zusammenbruch der Silicon Valley Bank (SIVB) der zweitgrößte Kollaps eines amerikanischen Kreditgebers in der gesamten Geschichte. Und genau an dieser Stelle kommt nun eine spekulative Annahme ins Spiel, dass der Goldpreis vor der weiterhin vorhandenen Unsicherheit und Nervosität profitieren wird, weswegen eine Rebound-Bewegung aus charttechnischer Sicht immer plausibler wäre.

Sollten wir in den kommenden Monaten einen Tatsächliche Banken-krise 2.0 erleben (Die Wahrscheinlichkeit dafür ist aus meiner Sicht relativ gering), so wäre es sogar möglich, dass der Gold-Preis eine neue Rally gleich auf ein neues Allzeithoch absolvieren würde. So oder so scheint aber das Edelmetall aktuell als Hedge gegen die mögliche Krise zu fungieren, weswegen man als Trader und ggf. Investor diese temporäre Tendenz nicht ignorieren darf.

Was die Lösung der bevorstehenden Banken-Krise angeht, so muss sie sehr schnell passieren, denn je länger man wartet, desto wahrscheinlicher wird der globale Bank-Run. Der Politik stehen dabei sehr begrenzte Instrumente zu Verfügung. Im Wesentlichen geht es dabei um die Möglichkeit "Geld zu drucken" um somit via verschiedene Stimulierungs- und Rettungs-Pakete die Liquidität aufrecht zu erhalten. Gleichzeitig ist nun tatsächlich die Möglichkeit groß, dass der FED seine harte Vorgehensweise vor dem Hintergrund einer möglichen Banken-Krise überdenkt und die Zinsen nicht mehr erhöhen wird.

Im BestCase wäre sogar eine nette Situation möglich, dass man schon Ende 2023/Anfang 2024 mit einer leichten Zinssenkung anfängt, um die Wirtschaft zu stimulieren. Die Inflation, die bis zum Ende der letzten Woche als Priorität galt, rutscht nun an die zweite Stelle. Die Priorität Nummer eins wäre jetzt die Beruhigung der Märkte und die Verhinderung eines globalen Bank-Runs, der auch auf klassische Banken überspringen könnte. Und ja, es wäre tatsächlich möglich, dass man vor dem Hintergrund möglicher Banken-Fallouts neue üppige Rettungspakete schnurren wird,- so meine Einschätzung zu diesem Zeitpunkt. Eines ist hierbei sicher: Kommende Tagen und Monate könnten tatsächlich sehr unangenehm im negativen Sinne ausfallen, weswegen man Gold als eine Art Hedge zumindest im Blick haben sollte.

Trader und Investoren haben dabei verschiedene Möglichkeiten, den Gold-Trend zu spielen. Der erste Weg führt sie über klassische Bergbau-Unternehmen (Mining Companies), die sich mit Goldabbau und dem Verkauf von Gold beschäftigen. Etwas interessanter ist der zweite Weg. Hier geht es um sog. Streaming- und Royalty-Konzerne. Diese Unternehmen zahlen Vorabgebühren an Bergbauunternehmen im Austausch für: Ein Prozentsatz der Einnahmen der Mine (z. B. eine Bergbaulizenzgebühr), oder für das Recht, die zukünftige Produktion eines bestimmten Metalls in einer bestimmten Mine zu einem festen Preis erwerben. Dies ist ein Spekulationsgeschäft, der sehr profitabel sein könnte, wenn man zu einem niedrigeren Fix-Preis kauft und direkt zum höheren Marktpreis verkauft. Sollte man sich jedoch für eine konservative Variante entscheiden, so sollte man sich einige Gold-ETFs anschauen. Diese Fonds besitzen entweder physisches Gold oder Aktien mehrerer Goldminenunternehmen und sind somit vorteilhaft diversifiziert._1.png)

https://viz.traderfox.com/peer-group-tabelle/US6516391066/DI/newmont-corp/aktien-416306-67695-416419-416336-416414-67376-5323404-4269643-4165100-20385

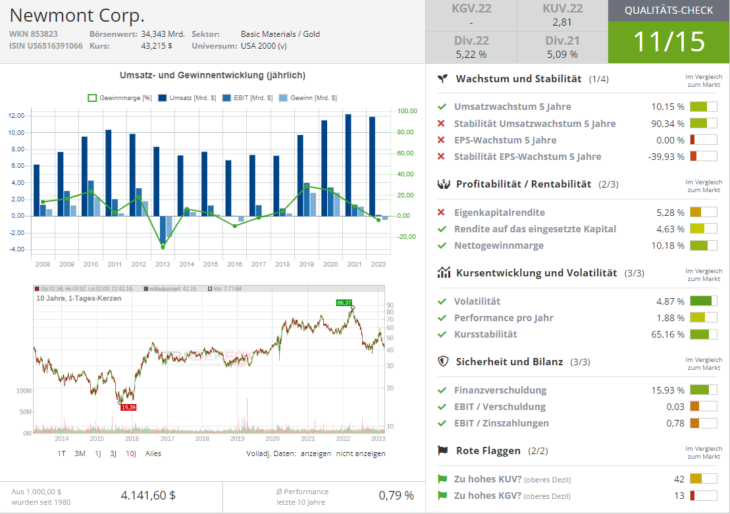

Was unsere Gold-Top-Stocks angeht, so hat sich die Auswahl im Großen und Ganzen nicht verändert. Wir halten weiterhin die Aktie des größten Goldproduzenten Newmont (NEW), für eine gute Idee, um die mögliche Panik auf den Märkten zu spielen. Zu beachten wäre aber die Tatsache, dass NEM weiterhin die Produktion des Edelmetalls steigert. Anzumerken ist hier auch die Tatsache, dass NEM eine sehr nette Dividende i.H.v. rund 5,2 % zahlt, was schon bald einen oder anderen risikoscheuen Dividendenjäger anlocken könnte.

Barrick Gold (GOLD) - die heutige Nummer zwei strebt danach, das wertvollste Goldminenunternehmen der Welt zu sein. Der Konzern betreibet Gold- und Kupfermienen sowie Entwicklungsprojekte in 13 verschiedenen Ländern Nord- und Südamerika, Afrika, Papua-Neuguinea und Saudi-Arabien. Somit verfügt man über eine starke geographische Diversifikation. Dabei konzentriert man sich auf den Betrieb von sog. Tier-One-Bergbauanlagen. Dies sind Anlagen, die in der Lage sind: mehr als 500.000 Unzen Gold pro Jahr zu produzieren und mind. 10 Jahre aktiv zu bleiben.

Dies ist eine strategische Herangehensweise, die langfristig in kleinere Betriebskosten und folglich höhere Profitabilität mündet. Gleichzeitig ist man in der Lage, über lange Zeit kontinuierlich große Mengen an Gold abzubauen, was zu Planungssicherheit beiträgt. Und so rechnet Barrick damit, dass man bis 2030 auf eine durchschnittliche Goldproduktion von 5 Millionen Unzen kommt. Der Konzern hat sich in den letzten Jahren auf die Rückzahlung von Schulden durch freien Cashflow und den Verkauf von nicht zum Kerngeschäft gehörenden Vermögenswerten konzentriert. Infolgedessen verfügte das Unternehmen gegen Ende 2022 über einen Netto-Cash-Saldo, der ihm die finanzielle Flexibilität und Stärke gab, Aktien zurückzukaufen und eine attraktive Dividende von rund 3,36 % zu zahlen.

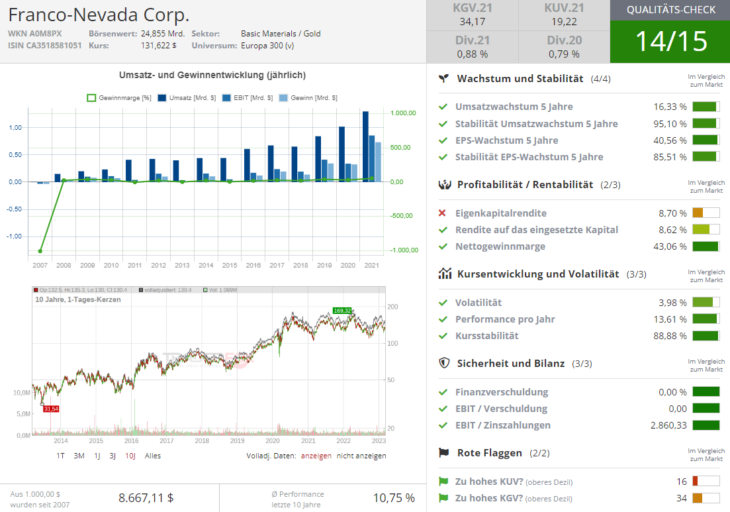

Die Nummer drei ist die Aktie von Franco-Nevada (FNV). Und in diesem Fall haben wir keinen klassischen Goldproduzenten. Das Beteiligungsunternehmen ist zugleich ein Streaming-Konzern mit Fokus auf Gold. Im Portfolio hat man gleich mehrere Unternehmen aus der ganzen Welt in verschiedenen Phasen des Goldabbaus, von der Exploration bis zur Produktion. Gleichzeitig besitzt man auf der ganzen Welt Anlagen und verwaltet entsprechende Lizenzen. So minimiert man direkte Risiken, die mit dem eigentlichen Goldabbau verbunden sind. Gleichzeitig unterstützt man die jeweiligen Goldproduzente, sodass man letztendlich einen Prozentsatz der Mineralproduktion erhält oder das Recht bekommt, Edelmetalle wie Silber, Gold, Platin etc. zu einem voreingestellten günstigeren Preis zu kaufen.

Mit Gold erzielt man derzeit etwas mehr als die Hälfte der Umsätze (etwa 55 %) und somit würde der höhere Goldpreis auch FNV-Aktie in eine Re-Bound-Bewegung versetzen. Da Franco-Nevada vom Goldbergbau profitieren kann, ohne den Risiken der Minenentwicklung ausgesetzt zu sein, hat sich seine Aktie in der Vergangenheit besser entwickelt als der Preis von Gold und anderen Goldminenaktien. Doch die Dividende von etwa 0,88 % ist hier auch entsprechend kleiner.

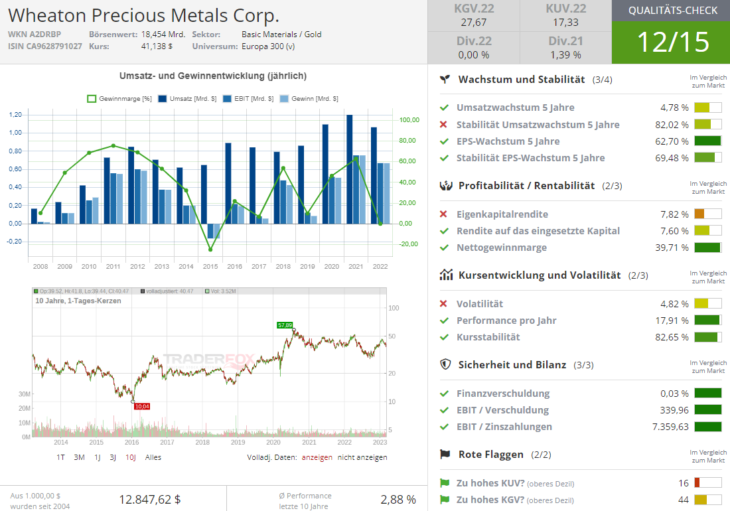

Die Nummer viel ist Aktie von Wheaton Precious Metal (WPM). Das Unternehmen ist ebenfalls eine Streaming-Gesellschaft. Die Haupteinnahmequelle des Konzerns ist der Verkauf von Silber, Gold, Palladium und Kobalt. Man kauft die Rohstoffe günstig von Bergbauunternehmen, um sie weiterzuverkaufen. Im Gegenzug finanziert man die Minenunternehmen im Voraus. So hat man eine Win-Win-Situation. Goldproduzente kommen an das Geld heran und Streaming-Konzerne wie Wheaton und Franco-Nevada (FNV) bekommen dafür Edelmetalle zu niedrigen Preisen die in der Regel etwa 5-20 % unter den aktuellen Handelspreisen liegen.

Schließlich haben die Anleger die Möglichkeit den Gold-Preis-Trend über die ETFs zu spielen. Die Auswahl ist hier ebenfalls sehr groß und vielfältig. Sollte man sich also für diese Option entscheiden, so wäre der Blick Richtung SPDR Gold Shares (GLD), iShares Gold Trust (IAU) und VanEck Vectors Gold Miners ETF (GDX) nicht verkehrt.

Was uns angeht, so favorisieren wir vor dem Hintergrund des spekulativen Momentums die Aktien der größten Goldproduzende wie Barrick (GOLD) und Newmount (NEM), sowie die Streaming- und Royalty-Gesellschaft Franco-Nevada (FNV).

Im Vordergrund steht dabei die Annahme einer weiterhin zunehmenden Unsicherheit und der dazu gehörigen Nervosität, die im WorstCase in eine echte Panik und Bank-Runs münden könnte. Dies dürfte die Märkte und Marktteilnehmer weiterhin in einer starkvolatilen Phase verweilen lassen, weshalb eine Kapitalverlagerung in stark-defensive Assets wie Gold im großen Still stattfinden könnte.